¿Sabes lo que es el interés compuesto? Aquí te contamos de qué se trata y por qué debería de ser el interés que más te interese a la hora de invertir.

El interés compuesto es una fuerza poderosa para los consumidores que buscan aumentar sus inversiones. Saber cómo funciona y con qué frecuencia se acumulan intereses puede ayudarte a tomar decisiones más inteligentes sobre dónde poner tu dinero.

De hecho, gracias a su potencial para aumentar el dinero con el tiempo, la idea del interés compuesto es lo que motiva a muchas personas a comenzar a invertir.

Entendiendo qué es el interés compuesto

El interés compuesto es cuando el interés que se gana en una cuenta de ahorros o inversión gana interés propio.

En otras palabras, gana intereses tanto en el saldo inicial, llamado capital, como en el interés que se agrega al saldo a lo largo del tiempo.

A diferencia el interés simple solo genera intereses en el capital, es decir en lo que se invirtió la primera vez y no en todos los intereses que se van acumulando en el futuro.

Hablemos sobre cómo funciona el interés compuesto

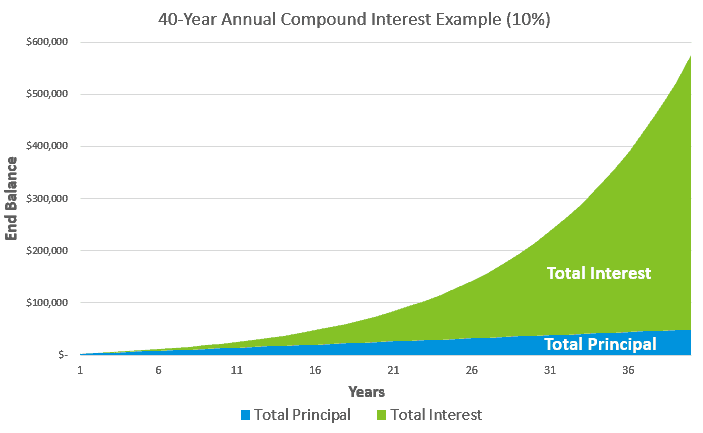

El interés compuesto aprovecha las ganancias anteriores para hacer crecer más el dinero. La forma más fácil de entenderlo es con un ejemplo.

Comparemos los rendimientos de una inversión de $6.000 que ganó interés simple versus interés compuesto, asumiendo que cada uno gana una tasa de rendimiento hipotética del 7%.

En el año 1, se tendrían saldos idénticos: un aumento de $420 para un total de $6,420. Todo bien por aquí.

Un año después, el interés simple tendría $6.840 ($6.000 + $420 + $420), el saldo de interés compuesto es ligeramente superior en $6.869,40 ($6.420 + 7% de rendimiento, o $449,40).

Con el tiempo, la diferencia entre el interés simple y el compuesto se vuelve significativa. Después de 10 años, una inversión de $6.000 que gane interés simple valdría $10.200. La misma inversión que gana interés compuesto totalizaría alrededor de $11.800.

Y después de 30 años, la diferencia es de casi $30.000: alrededor de $45.700 para la inversión de interés compuesto versus solo $18.600 para la inversión de interés simple.

Cómo los inversionistas se pueden beneficiar del interés compuesto

Cada vez que se invierte dinero en el mercado de valores, se le está dando la oportunidad de beneficiarse de la capitalización. Ten en cuenta estos consejos para aprovechar al máximo el interés compuesto.

Invierte temprano

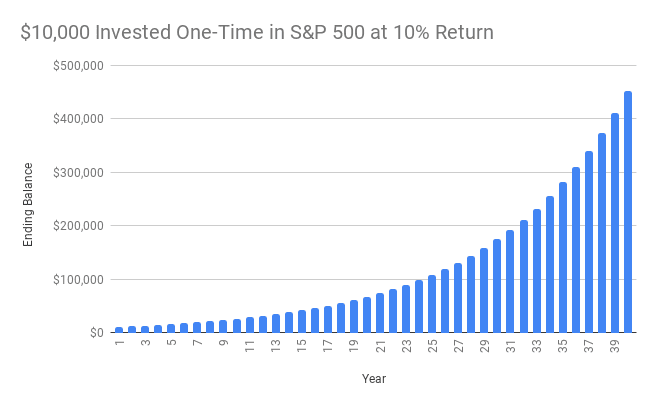

Es posible que hayas escuchado el dicho: «No se trata de predecir el mercado. Se trata de pasar tiempo en el mercado». Eso es porque el tiempo alimenta el poder potencial de la capitalización.

En el ejemplo anterior, la marcada diferencia entre el interés simple y el compuesto no se manifestó de inmediato.

Veamos otro ejemplo que ilustra lo que puede sucederles a los inversionistas que están planificando su jubilación y que comienzan a invertir temprano vs. los que esperan.

Esta es la diferencia que pueden marcar solo 5 años cuando se trata de invertir para la jubilación.

Dos inversionistas hipotéticos invierten $6.000 al comienzo de cada año a partir de los 25 o 30 años.

Cada uno continúa hasta los 67 años y obtiene un rendimiento promedio del 7%.

Cuando el inversionista que comenzó a los 25 años se jubila, el saldo de su cuenta es de casi $1.5 millones.

¿El inversionista que empezó a los 30? El suyo es un poco más de $1 millón, es decir ganó casi $500.000 menos, a pesar de que sólo invirtió $30.000 menos que el inversionista temprano.

Por supuesto, no todos pueden comenzar a invertir a los 25 o tienen $6.000 al año ($500 al mes) para reservar para su jubilación.

Pero este ejemplo muestra cómo el tiempo puede amplificar la capitalización de la inversión: nuestra inversionista temprana logró aumentar sus inversiones en casi un 500%.

Dicho esto, durante 37 años, incluso la última inversionista vio aumentar su inversión en casi un 400%. ¿La lección? Comienza a invertir tan pronto como puedas, aunque sea una pequeña cantidad.

Invierte seguido

Invertir regularmente es uno de los mejores hábitos que se puede desarrollar para el éxito financiero. Considera la diferencia entre la cantidad total con la que podría terminar nuestra hipotética inversionista para la jubilación si se hubiera detenido después de 10 años y nunca hubiera invertido otro dólar.

Sus ganancias totales se reducirían a más de la mitad, a $631.000. Teniendo en cuenta que solo había invertido $60.000 de su propio dinero, eso no es un mal retorno de la inversión. Pero también es drásticamente menor que si hubiera invertido constantemente.

Las contribuciones regulares tienen otro potencial: ayudar a disminuir el riesgo.

En nuestros ejemplos hasta ahora, nos hemos basado en una tasa de rendimiento anual promedio hipotética del 7%.

Este es un valor conservador basado en los rendimientos anuales promedio históricos del S&P500, un punto de referencia común para el desempeño general del mercado de valores, que ha promediado cerca del 10% de rendimiento anual durante los últimos 100 años.

Pero el mercado no se mueve en línea recta hacia arriba. En cambio, hay picos y valles como los mercados bajistas, donde los valores de las acciones caen más del 20% desde los máximos recientes.

Afortunadamente, el mercado de valores se ha recuperado de cada recesión que ha experimentado en la historia. Pero no hay garantía de que lo hará o de que no se perderá dinero.

Para combatir este riesgo, muchos inversionistas recurren al promedio del costo también llamado DCA, una estrategia que lo hace invertir cantidades más pequeñas regularmente en lugar de esperar para invertir una gran suma global.

Debido a que un inversionista compra el mismo valor de una inversión, sin importar si los precios son bajos o altos, se compran más acciones cuando los precios bajan y menos cuando suben.

Esto ayuda a evitar invertir mucho justo antes de que los precios bajen o muy poco antes de que suban.

Además de ayudar a minimizar el riesgo, el promedio del costo en dólares puede llevar a los inversionistas a pagar menos por acción en promedio a lo largo del tiempo.

Pero recuerda: el promedio de costo no asegura una ganancia ni protege contra pérdidas en mercados a la baja. Para que la estrategia sea efectiva se debe continuar comprando acciones tanto en las subidas como en las bajadas del mercado.

Diversificar

El rendimiento promedio del S&P500 se basa en el rendimiento promedio de 500 de las empresas públicas más grandes de los EE. UU., ajustado según la capitalización de mercado de cada una.

Las participaciones de amplio rango del S&P500 ayudan a proporcionar el tipo de diversificación que muchos inversionistas buscan para disminuir su riesgo.

Si bien las acciones individuales pueden obtener rendimientos a corto plazo, o incluso a largo plazo, que superan los del mercado de valores en general, también conllevan un riesgo mucho más concentrado. El mercado de valores en general nunca se ha puesto a cero, pero las empresas individuales sí.

Al invertir en una amplia gama de empresas, se disminuye el riesgo de terminar con una mano perdedora. Y si las acciones individuales que se compran tropiezan y caen, es de esperar que otras suban para ayudar a equilibrarlo.

Pero recuerda: el objetivo de la diversificación no es necesariamente aumentar el rendimiento; no garantizará ganancias ni protección contra pérdidas. Sin embargo, la diversificación tiene el potencial de mejorar los rendimientos para cualquier nivel de riesgo que se pretenda asumir.

Como ves el interés compuesto es una herramienta verdaderamente interesante para los inversionistas y una que puede potenciar considerablemente su riqueza.