La rentabilidad de un activo es uno de los conceptos fundamentales que debes dominar si estás involucrado en la gerencia, las inversiones o la administración financiera de una empresa. Entender cómo calcular y analizar la rentabilidad te permitirá tomar decisiones informadas que maximicen el valor de tu portafolio y optimicen los recursos de la empresa. Este artículo te guiará paso a paso en el proceso de cálculo de la rentabilidad de un activo, abordando desde los conceptos básicos hasta los métodos avanzados de análisis.

Qué es la rentabilidad

La rentabilidad mide la eficiencia con la que un activo genera beneficios en relación con su costo inicial o valor actual.

Es, en esencia, el retorno sobre la inversión (ROI, por sus siglas en inglés) que se obtiene al poseer o gestionar un activo.

La rentabilidad no solo te permite evaluar la viabilidad de una inversión, sino que también te ayuda a comparar diferentes oportunidades para elegir la que mejor se ajuste a tus objetivos financieros.

Tipos de rentabilidad

Existen varios tipos de rentabilidad que puedes calcular según el contexto y el tipo de activo.

Los más comunes son:

- Rentabilidad contable

- Rentabilidad financiera

- Rentabilidad económica

- Rentabilidad esperada

Otros tipos de rentabilidad son:

- Rentabilidad bruta

- Rentabilidad neta

- Rentabilidad real

- Rentabilidad sobre el patrimonio (ROE – Return on Equity)

- Rentabilidad sobre los activos (ROA – Return on Assets)

Cómo calcular la rentabilidad de un activo

Rentabilidad contable

La rentabilidad contable es uno de los métodos más sencillos y directos para calcular la rentabilidad de un activo.

Para calcularla, debes seguir estos pasos:

- Determina el beneficio neto generado por el activo. Este es el ingreso total menos todos los costos asociados.

- Identifica la inversión inicial o el costo contable del activo. Este es el valor de adquisición del activo, incluyendo gastos adicionales como impuestos, mantenimiento y seguros.

- Aplica la fórmula de rentabilidad contable:

Rentabilidad Contable = (Beneficio Neto / Inversión Inicial) x 100

Este cálculo te dará el porcentaje de retorno obtenido sobre la inversión inicial en el activo.

Rentabilidad financiera

La rentabilidad financiera es particularmente relevante si tu empresa financia una parte de sus activos con deuda.

Para calcularla, utiliza la fórmula y los siguientes pasos:

- Calcula el beneficio neto antes de intereses e impuestos (BAII).

BAII = Ingresos totales − Costos totales + Gastos financieros

- Identifica los recursos propios invertidos en el activo.

- Aplica la fórmula de rentabilidad financiera:

Rentabilidad Financiera = (BAII / Recursos Propios) x 100

Rentabilidad económica

La rentabilidad económica es más completa, ya que toma en cuenta tanto el capital propio como el ajeno.

Para calcularla, sigue estos pasos:

- Calcula el beneficio operativo (BAIT), que es el beneficio antes de intereses e impuestos.

- Suma los recursos propios y ajenos utilizados para financiar el activo.

- Aplica la fórmula de rentabilidad económica:

Rentabilidad Económica = (BAIT / Recursos Propios + Recursos Ajenos) x 100

Esta fórmula te ayudará a evaluar la eficiencia global del activo en la generación de beneficios, independientemente de cómo se financió.

Rentabilidad esperada

La rentabilidad esperada es un cálculo más complejo, que se basa en proyecciones futuras.

Para determinarla:

- Estima los flujos de caja futuros que se espera que el activo genere. Estos pueden basarse en datos históricos, análisis de mercado y proyecciones económicas.

- Calcula el valor presente neto (VPN) de estos flujos de caja. Utiliza una tasa de descuento apropiada y los flujos de caja futuros.

- Aplica la fórmula de rentabilidad esperada:

Rentabilidad Esperada = (VPN / Inversión Inicial) x 100

Este cálculo te ofrece una perspectiva sobre el retorno potencial de una inversión en el futuro, lo cual es crucial para decisiones estratégicas a largo plazo.

Factores que afectan la rentabilidad de un activo

La rentabilidad de un activo no es un valor estático; puede verse influenciada por múltiples factores, que incluyen:

Condiciones del mercado: Los cambios en la oferta y demanda, así como las condiciones macroeconómicas, pueden afectar significativamente la rentabilidad de un activo. Por ejemplo, una recesión económica podría disminuir la demanda de ciertos bienes o servicios, reduciendo así la rentabilidad.

Inflación: La inflación erosiona el poder adquisitivo del dinero y, por ende, puede afectar la rentabilidad real de un activo. Es crucial ajustar las cifras de rentabilidad para reflejar el impacto de la inflación.

Costos de financiamiento: El costo de la deuda o el capital necesario para adquirir un activo influye directamente en su rentabilidad. A mayor costo de financiamiento, menor será la rentabilidad neta que obtendrás.

Riesgo: La rentabilidad esperada de un activo está relacionada con el nivel de riesgo asociado. En general, a mayor riesgo, mayor debería ser la rentabilidad esperada. Sin embargo, es importante evaluar cuidadosamente si el riesgo adicional es justificable.

Herramientas y técnicas para evaluar la rentabilidad

Además de los cálculos manuales, existen diversas herramientas y técnicas que puedes utilizar para evaluar la rentabilidad de un activo de manera más precisa y eficiente.

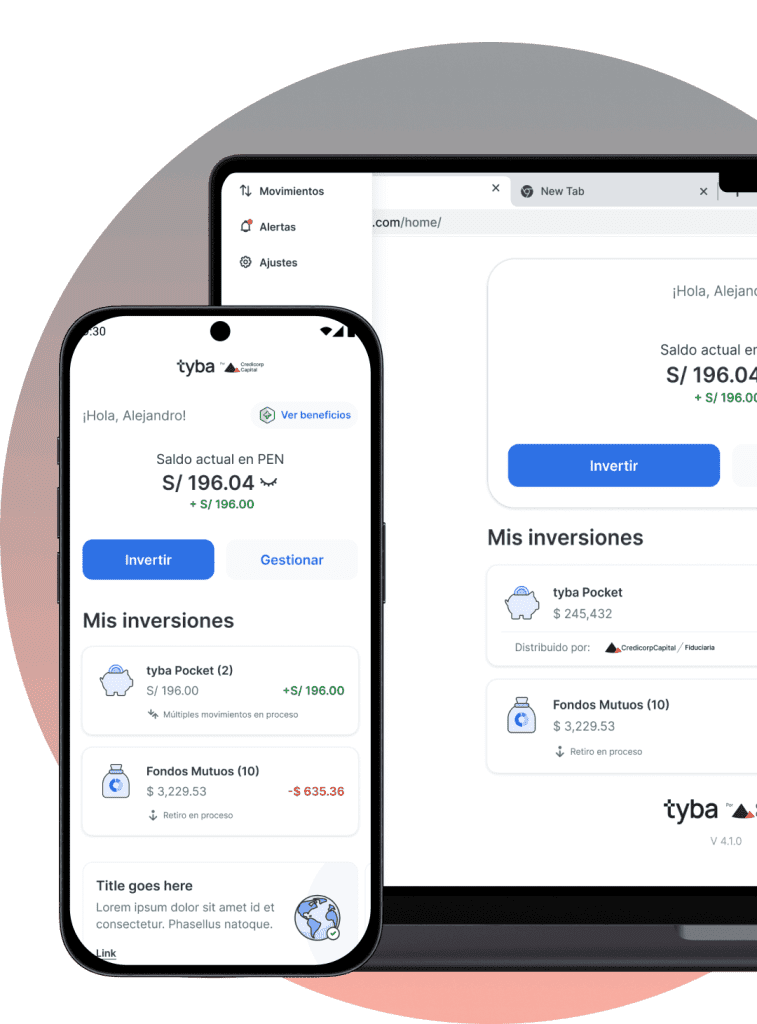

Software financiero: Herramientas como Excel, SAP, o software financiero especializado, permiten realizar análisis detallados y simulaciones para evaluar diferentes escenarios de rentabilidad.

Análisis de Sensibilidad: Esta técnica te permite evaluar cómo los cambios en variables clave, como el costo de financiamiento o las tasas de interés, afectan la rentabilidad de un activo.

Modelos de Valoración: El uso de modelos como el de Flujo de Fondos Descontados (DCF) o el Modelo de Valoración de Activos Financieros (CAPM) puede ofrecer una visión más detallada de la rentabilidad esperada, ajustada por el riesgo.

Conclusión

Calcular la rentabilidad de un activo es un proceso esencial para cualquier persona involucrada en la gerencia o las finanzas.

Comprender los diferentes tipos de rentabilidad y cómo calcularlos te proporcionará una base sólida para tomar decisiones estratégicas informadas.

Además, el uso de herramientas y técnicas avanzadas te permitirá evaluar con mayor precisión y profundidad las oportunidades de inversión, maximizando así el valor de tu portafolio o el rendimiento financiero de tu empresa.

Mantente atento a las variables que pueden influir en la rentabilidad y ajusta tus análisis según sea necesario para reflejar las condiciones cambiantes del mercado y la economía.