Primero, definamos qué entendemos por «dinero extra». Se trata de ingresos ocasionales que recibes y que puedes asignar libremente según tus necesidades o gustos. Este dinero no suele estar contemplado en tu presupuesto, lo que te da la libertad de usarlo como quieras: en ocio, ahorro, inversión o incluso en donaciones.

Ahora bien, si cada año sabes que en ciertos meses vas a recibir un dinero de más, podrías incluirlo dentro de tu presupuesto y desde el inicio del año planear qué vas a hacer con él. En otras palabras, anticiparse a recibirlo para que no te tome por sorpresa la decisión de cómo aprovecharlo de manera sabia para nutrir tus finanzas personales.

¿De dónde viene el dinero extra?

Te estarás preguntando de dónde sale el dinero extra del que hablamos., Aquí te damos algunos ejemplos de situaciones donde podrías tener algo de plata extra:

→ Compensación por Tiempo de Servicio (CTS): Este beneficio se deposita dos veces al año, en mayo el primero y en noviembre el segundo.

→ Retiros Pensionales Anticipados (AFP): En 2024, la SBS aprobó, nuevamente, el retiro de hasta 4 UIT de los fondos privados de pensiones; el desembolso total se hará en cuatro partes de hasta una UIT cada una, equivalente a S/5,150 por abono. Desde mayo han iniciado las solicitudes, lo que significa que más o menos entre junio y septiembre, las personas que hayan aplicado a este retiro, estarán recibiendo desembolsos en sus cuentas bancarias.

→ La Gratificación («La Grati»): Este pago adicional a los empleados por las ganancias empresariales se realiza en julio y en diciembre.

→ Pago de utilidades: Es un beneficio que las empresas privadas distribuyen cada año entre sus empleados. Representa un porcentaje de las ganancias netas de la empresa, y se paga entre marzo y mayo.

→ Bonos por productividad: No son obligatorios, pero muchas empresas los entregan a sus empleados de forma anual por montos variables por encontrarse sujetos al cumplimiento de metas y objetivos, como una forma de incentivo.

→ Aguinaldos

→ Herencias

→ Loterías

Coincidencialmente, entre junio y julio de este año podría pasar que varias de estas fuentes de ingresos lleguen a tu cuenta bancaria, generando una suma considerable. ¿Ya pensaste qué hacer con todo esto?

“Lo mejor sería que no se volviera dinero de bolsillo.”

Catherine Chu, Experience Owner en tyba por Credicorp Capital

¿Qué hacer con el dinero extra?

1. Pagar deudas y obligaciones financieras:

Ventaja: Reducirás tus deudas, liberarás dinero mensual y reducirás el estrés financiero.

Desventaja: Podrías perder la oportunidad de generar rendimientos superiores a los intereses de tus deudas.

Sugerencia: Prioriza pagar las deudas con tasas de interés más altas primero y considera mantener un equilibrio entre el pago de deudas y la inversión en oportunidades con altos rendimientos.

2. Disfrutar del momento:

Ventaja: Tendrás un pico de alegría y gozo instantáneo.

Desventaja: Ese dinero ya no lo tendrás disponible para cumplir alguna meta a mediano o largo plazo que requería un poco más de esfuerzo.

Sugerencia: Si eliges este camino, evita complementar estos gastos con tarjetas de crédito para no acumular deudas.

3. Invertir:

Ventaja: A ese dinero le darías la posibilidad de crecer exponencialmente y lo protegerías de la inflación para que no pierda valor. A través de tyba por Credicorp Capital puedes acceder a diferentes opciones como fondos mutuos e inversiones internacionales.

Desventaja: No podrías disponer de ese dinero en el corto plazo (idealmente y dependiendo de dónde inviertas), ya que las inversiones requieren tiempo y paciencia para ver resultados.

Sugerencia: Diversifica en el plazo de tus inversiones para que no todas sean de largo plazo, también puedes tener de mediano y corto plazo para poder hacer uso de ese dinero más pronto.

4. Construir un fondo de emergencia:

Ventaja: Tener un fondo de emergencia te permite estar preparado para situaciones inesperadas, lo que a su vez te brinda tranquilidad.

Desventaja: Puede ser tentador usar este fondo para gastos no urgentes si no se tiene disciplina.

Sugerencia: Este ahorro debería ser de fácil acceso, pero separado de tu dinero de uso diario.

5. Invertir en educación:

Ventaja: Incrementa tus habilidades y conocimientos, lo que puede aumentar tus oportunidades laborales y potencial de ingresos.

Desventaja: Puede ser costoso y el retorno de la inversión no es inmediato.

Sugerencia: Considera el retorno a largo plazo de esta inversión en comparación con otras opciones y asegúrate de elegir cursos o programas que realmente aporten valor a tu carrera.

6. Renovar tu hogar:

Ventaja: Aumenta el valor y la comodidad de tu hogar.

Desventaja: Las renovaciones pueden ser costosas y, si no se planifican bien, pueden exceder el presupuesto. Sugerencia: Planifica bien los gastos para no excederte de tu presupuesto y asegúrate de que las renovaciones realmente aporten valor a tu hogar.

7. Donar a una causa benéfica:

Ventaja: Contribuir a causas importantes puede generar un impacto positivo en tu comunidad y brindarte satisfacción personal.

Desventaja: Ayudar a los demás nunca tendrá desventajas, pero es importante asegurarte de que tus donaciones no afecten tu estabilidad financiera.

Sugerencia: Dona a una organización con la que te sientas identificado y asegúrate de que el propósito de esta resuene contigo.

8. Ahorrar para grandes compras:

Ventaja: Te permite planificar para futuras compras importantes, evitando deudas o créditos grandes.

Desventaja: Requiere disciplina y puede ser difícil mantener la constancia en el ahorro.

Sugerencia: Mantén estos ahorros en una cuenta separada para no mezclarlos con tus gastos diarios. En caso de que llegues a un monto considerable, puedes invertir el dinero que ahorres para que este te genere rentabilidad.

La inversión: la clave para multiplicar el dinero extra

Invertir tu dinero extra es una estrategia inteligente que evita que se convierta en «dinero de bolsillo» y te brinda oportunidades significativas. La inversión no solo le dará a tu dinero la oportunidad de crecer, sino que también lo protege de la inflación, además de ayudarte a planificar gastos futuros o crear un fondo de emergencia para imprevistos

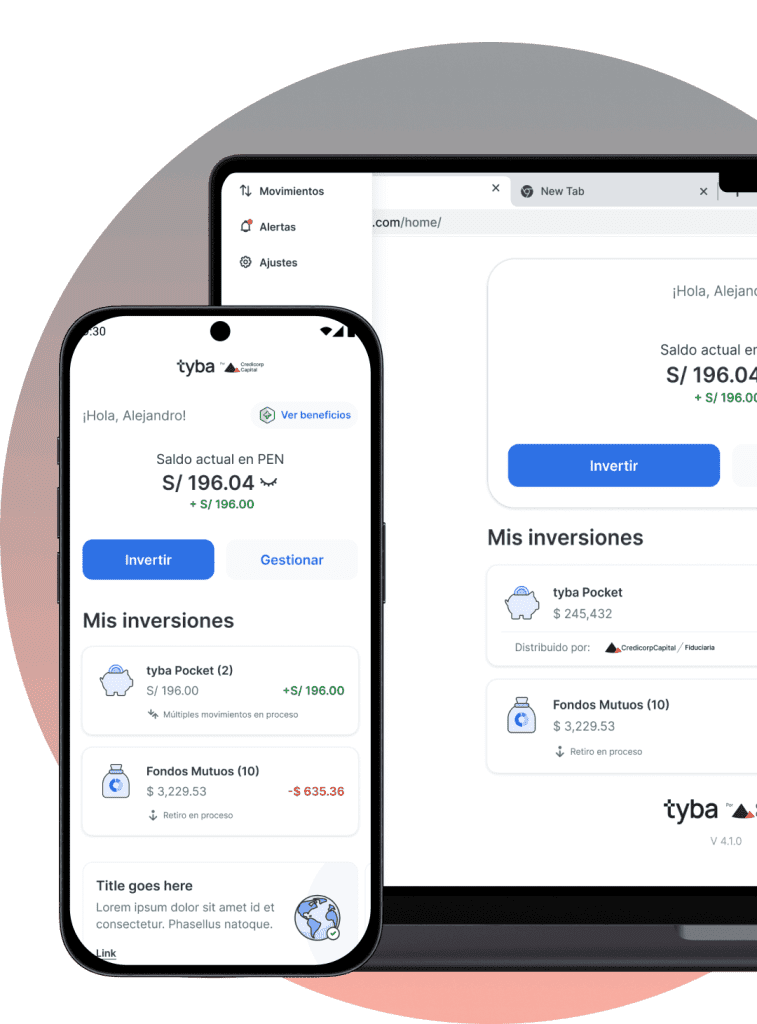

Con la app tyba por Credicorp Capital, puedes invertir de manera digital, simple y respaldada, accediendo a una gran variedad de fondos mutuos y aproximadamente 7,000 opciones internacionales. Recuerda que tus decisiones de inversión deben tener en cuenta tu perfil de riesgo y objetivos específicos.

Piensa como un inversionista

Cuando recibas dinero extra, considera invertirlo en lugar de gastarlo. Adopta una mentalidad de inversionista, págate a ti mismo primero y haz que tu dinero trabaje para ti.