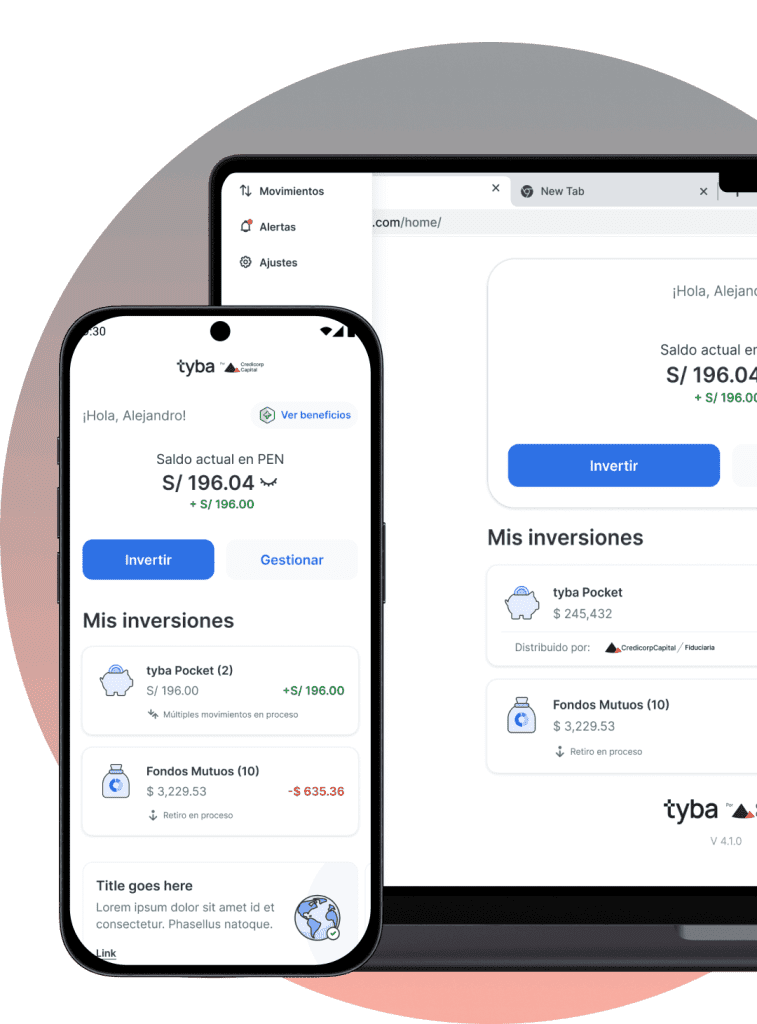

Fondos Mutuos y Fondos de Inversión. ¿Has escuchado alguna vez estos términos? Es muy probable que sí, ya que son instrumentos de inversión bastante comunes. Pero si no tienes muy claro qué son y en qué se diferencian, aquí te lo explicamos.

Una de las formas para minimizar los efectos de la inflación y evitar una disminución del patrimonio, es mediante la inversión.

En el mundo financiero hay muchos términos que pueden resultar confusos para quienes no están familiarizados con ellos.

Entre esos términos se encuentran los Fondos Mutuos y los Fondos de Inversión.

👉 Muchas personas creen que un Fondo de Inversión es lo mismo que un Fondo Mutuo. Y aunque ambos son instrumentos a través de los cuáles se puede invertir nuestro dinero para obtener un rendimiento, existen ciertas diferencias.

En este artículo, analizaremos con más detalle estos dos fondos, y explicaremos en qué se diferencian. También discutiremos algunos de los pros y los contras de invertir en diferentes tipos de fondos.

Al final de este artículo, comprenderás mejor estos dos términos y podrás decidir qué tipo de fondo es el más adecuado para ti.

Qué son los Fondos Mutuos 📊

Los Fondos Mutuos son mecanismos de inversión colectiva abierta que reúnen el dinero de personas físicas o jurídicas y lo invierten en activos financieros buscando generar beneficios para sus inversores.

Este tipo de fondos tiene muchas ventajas, especialmente por el hecho de que un equipo de especialistas en inversiones, bajo la figura de la Sociedad Administradora de Fondos Mutuos (SAF), se encargan de desarrollar la estrategia de inversión.

De esta manera, y según tu perfil de riesgo, puedes empezar a invertir aun sin tener conocimientos del mercado financiero.

Qué son los Fondos de Inversión 📈

Los Fondos de Inversión son estrategias de inversión llamadas de tipo cerrado.

Estas permiten que un grupo establecido de participantes (o aportantes) reúnan un determinado capital para ser manejado y administrado por una Sociedad Administradora de Fondos de Inversión (SAFI).

Además de que la inversión tiene un plazo definido, hay un número fijo de cuotas de participación colocadas entre el público.

Aquí, pueden participar tanto personas naturales como jurídicas.

Cuál es la diferencia entre Fondos Mutuos y Fondos de Inversión

Los Fondos Mutuos están administrados por una Sociedad Administradora de Fondos Mutuos o SAF y su estrategía de inversión está basada en sus propias políticas y objetivos.

Por su parte, los Fondos de Inversión son administrados por una Sociedad Administradora de Fondos de Inversión o SAFI. Para asegurar el cumplimiento del reglamento, la SAFI cuenta con un Comité de Vigilancia.

👉 Invertir en un Fondo de Inversión solo es posible cuando la SAFI realice un levantamiento de capital en una fecha indicada. Sin embargo, para invertir en Fondos Mutuos, se puede hacer en cualquier momento y de forma inmediata.

Mientras que los Fondos Mutuos no tienen una fecha de vencimiento, los Fondos de Inversión tienen un plazo de inversión específico.

Debido a esto, y con el fin de mantener la rentabilidad prevista, si los inversionistas quieren retirar su inversión antes de la fecha establecida deben pagar una penalización.

En cuánto a los Fondos Mutuos, al tener estos una gran liquidez, los inversionistas pueden retirar su dinero cuándo así lo requieran.

La participación en un Fondo de Inversión está limitada a cierto número de personas y la cuota de participación suele ser muy elevada.

Esto se debe, a que los Fondos de Inversión están dirigidos a grandes patrimonios con altas rentabilidades.

En cambio, para invertir en los Fondos Mutuos no existe una limitación al número de participantes.

Por otro lado, las cuotas de participación en estos últimos, suelen ser bajas y el rendimiento varía de acuerdo al monto a invertir y al tipo de riesgo que se quiera asumir.

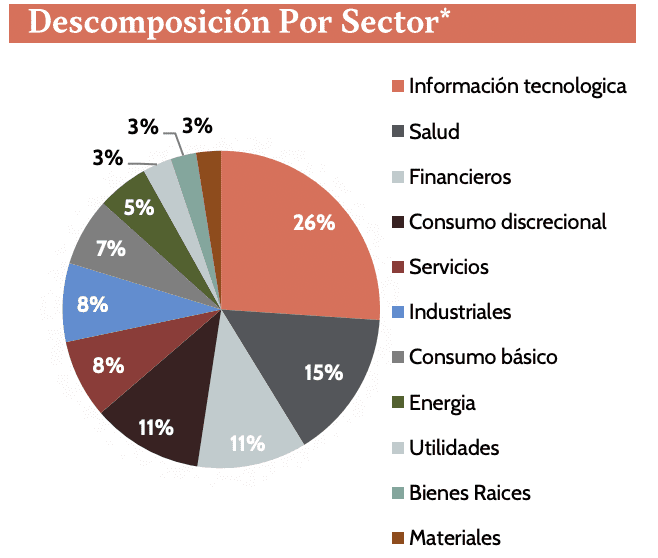

Los Fondos Mutuos son más específicos a la hora de colocar sus inversiones y suele ser en activos más líquidos y tradicionales, cómo acciones y bonos que cotizan en bolsa.

Los Fondos de Inversión tienen un abanico más amplio de inversión, con una menor liquidez pero mayor rentabilidad a largo plazo.

En qué invierte un Fondo de Inversión

Los Fondos de Inversión suelen colocar los aportes en una amplia variedad de activos.

Entre ellos podemos conseguir:

- Bienes inmuebles ubicados en Perú

- Bienes muebles

- Documentos mercantiles negociables

- Adquisición de deuda o carteras de crédito

- Operaciones de compra y venta de divisas

- Depósitos en entidades financieras nacionales e internacionales

Si bien estos activos suelen tener una menor liquidez en forma inmediata, con ellos se obtiene un mayor rendimiento en plazos de tiempo más largos.

Cuáles son los tipos de Fondos Mutuos

Fondos de renta fija

Son inversiones conservadoras con bajo riesgo, lo que significa que tienen una rentabilidad menor.

Estos fondos invierten en bonos e instrumentos a corto plazo, como depósitos y bonos.

Al ser una inversión de bajo riesgo, resulta conveniente para los inversionistas conservadores.

Fondos mutuos de renta variable

Estos fondos invierten en acciones, que son muy volátiles, pero potencialmente más rentables.

Son ideales para aquellos inversores más agresivos.

Fondos mutuos de renta mixta: Como su nombre lo indica, está compuesto por una combinación de inversiones de renta fija y variable.

Es una buena opción para inversionistas moderados que no quieren correr demasiados riesgos.

¿Tiene riesgo invertir en Fondos Mutuos? 🤔

Invertir en Fondos Mutuos puede ser una buena manera de diversificar tu cartera y al mismo tiempo reducir el riesgo.

Sin embargo, es importante entender que en todo tipo de inversión siempre hay una cuota implícita de riesgo.

Ten en cuenta que los gestores de fondos no ofrecen un tipo de interés garantizado, y que el valor de los mismos puede fluctuar, dependiendo de las condiciones de los mercados.

Por ejemplo, si el mercado bursátil baja, es probable que el valor de las acciones de tu fondo también disminuya y con él el rendimiento de tu dinero.

Además, las Administradoras de Fondos pueden cobrar comisiones, lo que puede restarle rentabilidad a tu inversión.

Por último, siempre existe el riesgo de que el gestor del fondo tome malas decisiones de inversión, lo que provocaría pérdidas para los accionistas.

Aunque estos riesgos pueden parecer desalentadores, recuerda que la diversificación es una de las mejores estrategías para mitigar el riesgo en tu cartera.

Invertir en una variedad de activos diferentes, puede ayudar a protegerte de la volatilidad de los mercados.