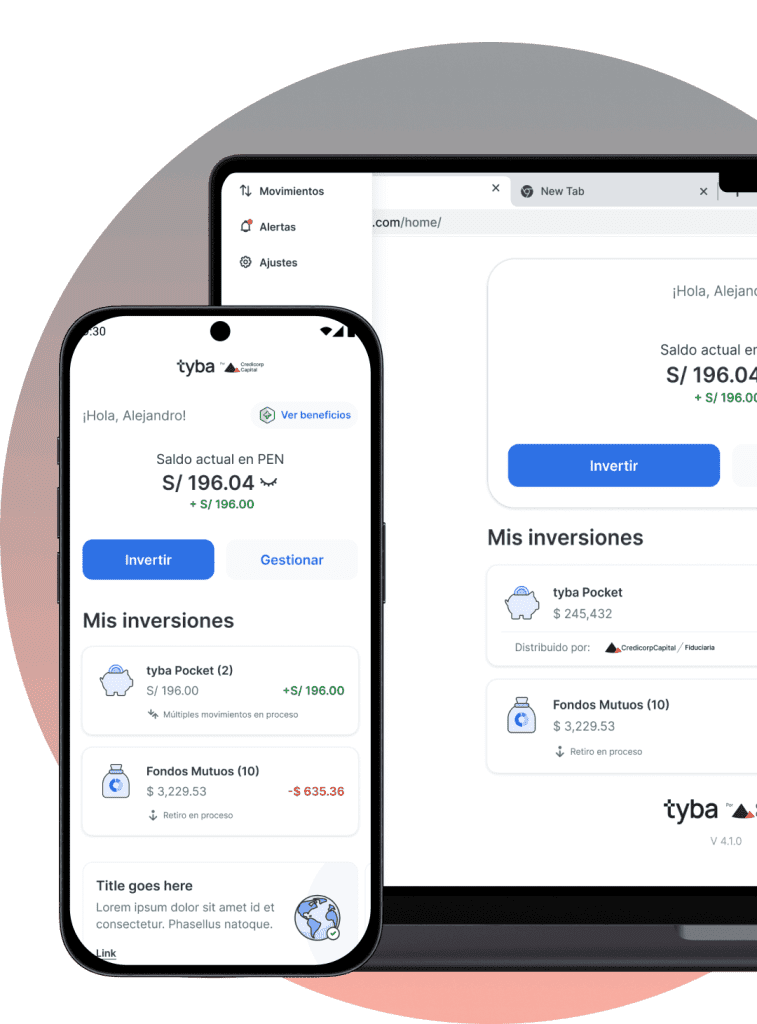

La TREA es un indicador financiero clave para aquellos interesados en maximizar sus rendimientos y entender los costos reales asociados a sus inversiones en Perú. A través de este indicador, los inversores pueden evaluar de forma imparcial la rentabilidad efectiva de sus opciones, evitando sorpresas desagradables y obteniendo una visión más completa de su inversión o crédito.

Qué es la TREA

La TREA, o Tasa de Rendimiento Efectivo Anual, representa el rendimiento neto anual de una inversión después de descontar gastos y comisiones aplicables.

Este indicador no solo muestra la tasa de interés nominal ofrecida en una inversión, sino que también refleja otros factores que afectan la rentabilidad efectiva, como gastos administrativos, comisiones de apertura, penalidades, seguros y otros costos relacionados.

Al incorporar estos aspectos, la TREA brinda una visión más precisa de cuánto ganará o pagará realmente un inversor en términos anuales.

La TREA frente a otros indicadores de rentabilidad y costo

Además de la TREA, existen otros indicadores financieros que suelen utilizarse para medir la rentabilidad o el costo de productos financieros.

Sin embargo, cada uno cumple un propósito específico, y conocer sus diferencias es importante para realizar comparaciones adecuadas:

- Tasa Nominal Anual (TNA): La TNA es la tasa de interés que los bancos suelen anunciar públicamente y que se aplica en períodos específicos (mensual, trimestral, etc.). No incluye comisiones ni otros gastos asociados, por lo que no refleja la rentabilidad real neta. La TREA, en cambio, incorpora estos costos, proporcionando una visión más completa.

- Tasa Efectiva Anual (TEA): La TEA también considera la frecuencia de capitalización de los intereses y proporciona el rendimiento o costo de un producto en términos anuales. Sin embargo, a diferencia de la TREA, no incluye comisiones, seguros ni otros gastos. La TREA es, por tanto, una extensión de la TEA, donde se suman todos los costos adicionales para ofrecer una representación más precisa del rendimiento o el costo neto.

- Costo Efectivo Total (CET): Utilizado principalmente en créditos, el CET refleja el costo total que un deudor debe asumir al contratar un préstamo. Incluye los intereses, comisiones y seguros. Sin embargo, no siempre se expresa en términos anuales como la TREA, lo que puede dificultar comparaciones directas.

Importancia de la TREA en las decisiones de inversión

La TREA se ha convertido en un estándar en Perú, especialmente en productos como depósitos a plazo fijo, créditos y fondos de inversión.

Debido a que en la TREA se consideran los costos adicionales, es posible que los inversores identifiquen mejor cuál es la inversión más conveniente en términos netos.

Para quienes buscan maximizar sus retornos, la TREA ayuda a evitar decisiones basadas únicamente en tasas nominales que pueden ser engañosas si no reflejan los costos adicionales.

Cómo calcular la TREA

Calcular la TREA implica identificar todos los costos y aplicar una fórmula que permite expresar el rendimiento en términos efectivos anuales.

A continuación, se detalla el proceso para obtener esta tasa:

Paso 1: Identificar la tasa nominal

La tasa nominal es la tasa que la institución financiera anuncia como el rendimiento o costo del producto financiero.

Esta tasa puede estar expresada de forma mensual o anual, y no incluye otros gastos asociados.

La tasa nominal es solo el punto de partida para calcular la TREA, ya que no refleja el rendimiento neto.

Paso 2: Incluir los costos y comisiones

En la mayoría de las inversiones, especialmente en los créditos y depósitos a plazo fijo, existen costos adicionales como:

- Comisiones de apertura

- Primas de seguros

- Gastos administrativos

- Penalidades por retiro anticipado

Para calcular la TREA, es necesario sumar todos estos costos y deducirlos del monto total de la inversión.

Esto permitirá ajustar la tasa de interés nominal para reflejar el rendimiento neto.

Paso 3: Aplicar la fórmula de la TREA

Existen varias fórmulas para calcular la TREA dependiendo de la frecuencia con la que se acumulan los intereses (mensual, trimestral, semestral, anual).

La fórmula general para la TREA anualizada, que refleja el rendimiento neto de un año después de deducir costos adicionales, es:

TREA = [ (MFt / MI1)P/T ] – 1

Donde:

MF: Monto final en el último periodo

MI: Monto inicial del depósito

P: Número de periodos en un año (si los periodos son meses se calculan 12 periodos en un año)

T: Último periodo del depósito (12 sería el último periodo del depósito)

Ventajas y desventajas de utilizar la TREA en inversiones

Ventajas

- Transparencia: La TREA permite una comparación directa entre productos financieros al mostrar la rentabilidad neta, eliminando las confusiones generadas por tasas nominales.

- Facilita la planificación financiera: Con la TREA, los inversores pueden calcular de forma más precisa cuánto ganarán o pagarán realmente.

- Refleja costos reales: La inclusión de comisiones y otros costos proporciona una visión más realista de la inversión o el crédito.

Desventajas

- Complejidad en el cálculo: Calcular la TREA puede ser complicado debido a la necesidad de considerar múltiples costos y comisiones.

- Varía según institución financiera: No todas las instituciones financieras consideran los mismos costos, lo que puede hacer que los cálculos de la TREA difieran entre diferentes bancos o financieras.

Regulación de la TREA en Perú y su impacto en el consumidor

La Superintendencia de Banca, Seguros y AFP (SBS) de Perú establece que todas las entidades financieras deben presentar la TREA en los productos financieros, permitiendo a los consumidores conocer los costos reales de cada producto.

Esta normativa tiene un impacto significativo en el sistema financiero, ya que:

- Mejora la transparencia: Las instituciones deben brindar toda la información sobre los costos asociados, lo que facilita la toma de decisiones informadas.

- Fomenta la competencia: Al transparentar los costos, las entidades se ven incentivadas a reducir comisiones y ofrecer productos más atractivos.

- Protege al consumidor: Al conocer la TREA, los consumidores pueden evitar productos que aparenten ser baratos o rentables en su tasa nominal, pero que en realidad incluyen costos adicionales elevados.

Conclusión

La TREA es un indicador esencial para cualquier persona interesada en invertir o adquirir un crédito en Perú, ya que representa el rendimiento o el costo neto anual de un producto financiero.

Gracias a su regulación, los consumidores pueden comparar opciones de manera efectiva y evitar tomar decisiones basadas en tasas nominales que no incluyen todos los costos adicionales.

A medida que el mercado financiero peruano continúa desarrollándose, la TREA seguirá siendo una herramienta valiosa para aquellos que buscan optimizar su rentabilidad o minimizar sus costos financieros.