Elegir las acciones adecuadas para invertir va más allá de la simple búsqueda de empresas con un buen modelo de negocio y un historial sólido: también requiere vigilar ratios financieros clave, como el ratio de endeudamiento. Veamos qué es el ratio de endeudamiento y cómo te puede ayudar a evaluar las acciones.

El coeficiente de endeudamiento es una herramienta importante que utilizan los inversores para determinar el nivel de deuda de una empresa en relación con sus activos y es una de las diversas formas de evaluar los riesgos potenciales asociados a un valor determinado antes de tomar una decisión de inversión.

Qué es el ratio de endeudamiento y cómo se calcula 🧮

El coeficiente de endeudamiento es un método utilizado para medir la cantidad de apalancamiento financiero asumido por una entidad.

Calcular el ratio de endeudamiento implica comprender la relación entre el pasivo y el activo de una empresa.

Se calcula dividiendo el pasivo total de una organización o individuo entre su activo total.

Este ratio da a los prestamistas e inversores una indicación de lo viables y estables que son las finanzas de una organización o persona.

Ayuda a los prestamistas o inversores a determinar el riesgo financiero que están asumiendo a la hora de aprobar préstamos o tomar una decisión de inversión.

Por qué es importante el ratio de endeudamiento

El ratio de endeudamiento permite saber qué parte de los recursos de una empresa se financia con deuda, en lugar de con fondos propios o efectivo generado por las actividades de explotación.

Además, ayuda a evaluar la capacidad de una empresa para pagar sus deudas y obligaciones con los beneficios potenciales.

Para los inversores, comprender los ratios de endeudamiento puede proporcionar información útil sobre la situación financiera general de una entidad y ayudarles a evaluar los riesgos asociados a la inversión en dicha empresa.

Los prestamistas también pueden hacer uso de estos ratios para conocer el grado de fiabilidad de su deudor antes de tomar cualquier decisión relacionada con el importe del préstamo y el tipo de interés.

Factores a tener en cuenta al evaluar el ratio de endeudamiento de una empresa 🤔

La salud financiera de una empresa puede medirse considerando la relación entre la deuda a corto y largo plazo.

Resulta más beneficioso tener deudas a largo plazo, ya que se cancelan en un mayor período de tiempo, lo que proporciona una mayor estabilidad a la empresa, además de unos costos relativamente más bajos que aquellos asociados a los préstamos a corto plazo.

Además, independientemente del tipo de empresa que sea, su ratio de endeudamiento puede influir directamente en las finanzas.

Los tipos altos de interés para el pago de la deuda pueden representar serios problemas para cualquier empresa, especialmente en momentos de incertidumbre financiera.

Ventajas de comprobar el ratio de endeudamiento antes de invertir en valores 📈

Comprobar el coeficiente de endeudamiento de un valor antes de invertir es una herramienta inestimable para que los inversores evalúen el rendimiento potencial de su inversión.

Un coeficiente de endeudamiento más bajo representa un menor apalancamiento financiero, lo que indica al inversor que es más probable que recupere su capital inicial.

En cambio, las inversiones en valores con coeficientes de endeudamiento más elevados pueden producir mayores rendimientos, pero pueden suponer un mayor riesgo.

Los inversores deben tener en cuenta aspectos como las condiciones del sector y el valor medio de mercado a la hora de determinar un coeficiente de endeudamiento aceptable.

Invertir inteligentemente en valores con un nivel de endeudamiento manejable puede ayudar a garantizar la rentabilidad a largo plazo.

Consejos para invertir en valores con ratios de endeudamiento altos o bajos 💸

Invertir en valores con bajos coeficientes de endeudamiento puede ser una decisión inteligente, ya que las empresas menos endeudadas tienden a ser menos arriesgadas y tienen más probabilidades de ofrecer rendimientos estables.

Sin embargo, los valores con elevados coeficientes de endeudamiento pueden ser igualmente rentables si se comparan con el riesgo previsto.

Una buena regla empírica consiste en comparar las inversiones potenciales en función de la rentabilidad ofrecida en relación con el riesgo que entrañan.

Cuando una acción ofrece un potencial alcista significativamente superior al que sugiere su riesgo asociado, entonces puede merecer la pena correr el riesgo de invertir en ella aunque tenga un elevado coeficiente de endeudamiento.

En última instancia, es importante hacer un análisis completo antes de tomar una decisión de inversión, comprender los detalles de cada oportunidad y tomar la decisión teniendo en cuenta tu situación y si puedes manejar el riesgo potencial.

Factores de riesgo asociados a la inversión en valores con ratios de endeudamiento altos o bajos 📉

Es aconsejable que los inversores comprendan los distintos factores de riesgo asociados a unos ratios de endeudamiento altos o bajos.

Los ratios de endeudamiento más elevados pueden generar mayores rendimientos del capital.

Sin embargo, estas inversiones suelen requerir una mayor supervisión y escrutinio, ya que el endeudamiento también aumenta el riesgo de la inversión en el caso de que haya cambio en los precios del mercado, disminuyan las ventas o aumenten los intereses.

Por otro lado, unos ratios de endeudamiento más bajos suelen significar inversiones menos arriesgadas; sin embargo, pueden ofrecer menores rendimientos a lo largo del tiempo.

Así pues, a la hora de decidir si convienen más los valores con mayor o menor ratio de endeudamiento, es importante que evalúes tu propia tolerancia al riesgo y tus preferencias.

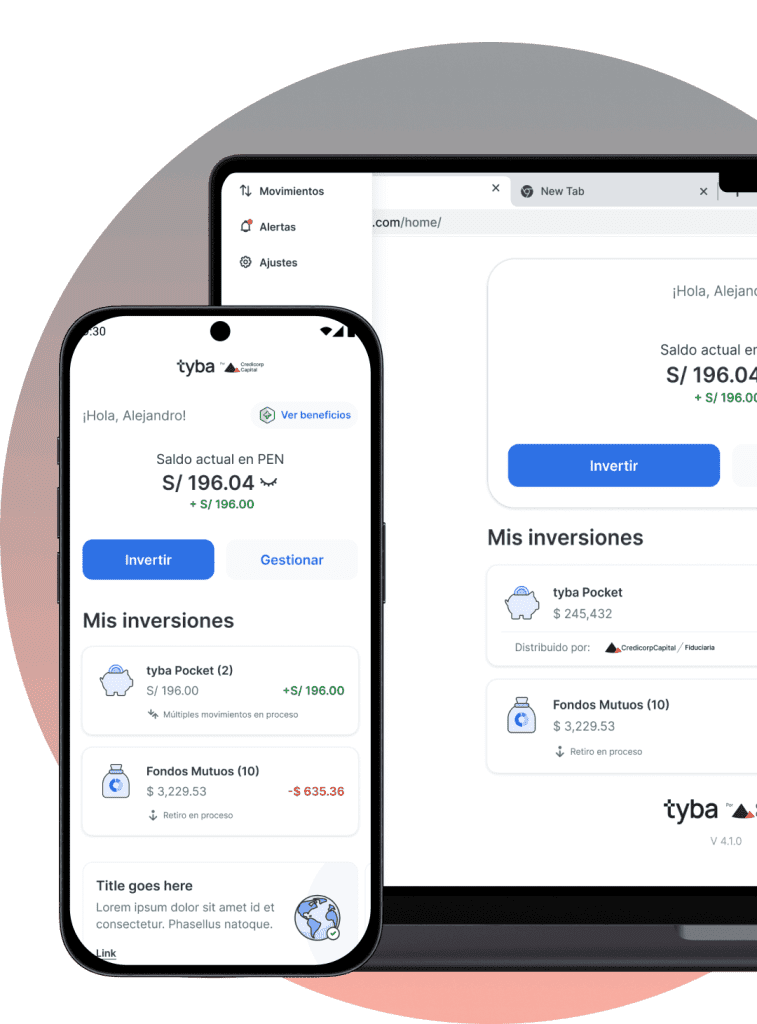

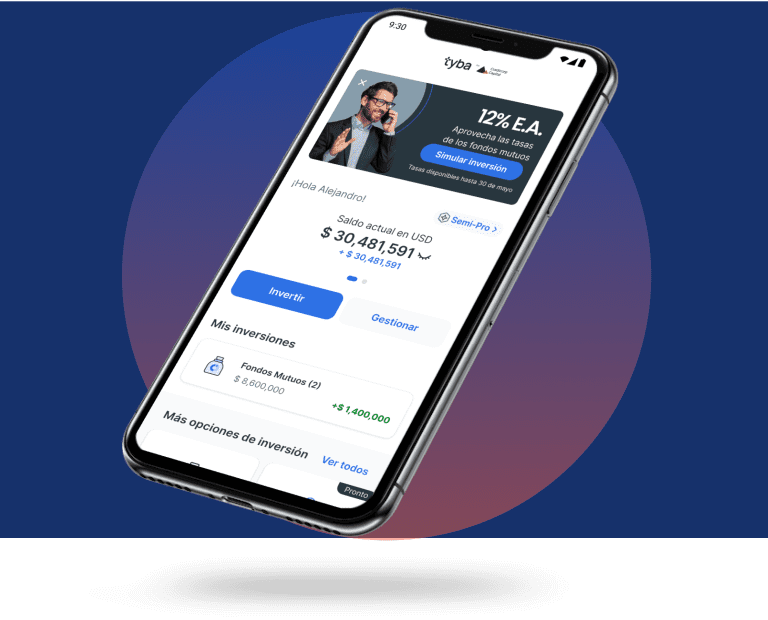

tyba es la forma más fácil de invertir 📲

Sabemos que quieres poner tu dinero a producir pero al mismo tiempo proteger tus fondos.

Por eso en tyba puedes invertir según tu perfil de riesgo; ya seas un inversionista conservador o arriesgado.

¡Aprende de inversiones con tyba, y haz que tu dinero crezca!