Imagina que tienes una estrategia de inversión tan simple como recordar un refrán: «Sell in May and go away» (Vende en mayo y márchate). Esta frase, que parece sacada de un manual de sabiduría popular, esconde una de las teorías de inversión más debatidas en el mundo financiero. Pero, ¿es realmente una estrategia efectiva o solo un mito más del mercado de valores?

El dicho «Sell in May and Go Away» es más que una simple estrategia de inversión; es un legado de cómo las prácticas financieras y las tradiciones sociales se han entrelazado a lo largo de la historia.

Aunque el mercado de hoy es radicalmente diferente debido a avances tecnológicos y la globalización, el interés por este adagio perdura, sirviendo como recordatorio de que, en el mundo de las inversiones, los patrones históricos y los comportamientos humanos siguen teniendo un papel relevante.

Origen de «Sell in May and go away

La teoría «Sell in May and Go Away» tiene raíces profundas en la historia de los mercados financieros, una época en la que la tecnología moderna era inexistente y las operaciones bursátiles se hacían sin las facilidades de hoy.

Su origen se localiza en la bolsa londinense, donde los corredores de la época deseaban liberarse de las obligaciones del mercado durante los meses de verano.

La razón detrás de esta práctica no era meramente financiera, sino también social: los brokers buscaban disfrutar de los eventos sociales de la temporada, como Wimbledon o las carreras de Ascot, sin las preocupaciones que conlleva el monitoreo constante de las inversiones.

Este comportamiento refleja la estrecha relación entre las finanzas y la sociedad, y cómo el primero puede ser impactado por tradiciones y hábitos del segundo.

Qué sugiere esta teoría

La idea detrás de «Sell in May and go away» sugiere que los inversores deberían deshacerse de sus acciones en mayo para luego recomprarlas en una etapa posterior del año, idealmente después del verano o hacia noviembre.

Esta teoría se basa en la observación histórica de que los mercados tienden a rendir menos en el período de mayo a octubre, en comparación con el período de noviembre a abril.

Evidencia histórica de «Sell in May and go away

La revisión histórica muestra que, para el Dow Jones desde 1985 hasta 2017, y para el Ibex 35 desde su inicio, los semestres que van de mayo a octubre tienden a tener un rendimiento inferior en comparación con los de noviembre a abril.

Un estudio que incluye índices como el FTSE 100, MSCI World, S&P 500, y Eurostoxx 50, realizado entre 1987 y 2018, identificó a diciembre, abril, octubre y diciembre como los meses con mayor probabilidad de ganancias, mientras que junio, agosto y septiembre fueron señalados como los peores para estar invertido.

Críticas y consideraciones a esta teoría

Aunque hay datos que apoyan la teoría, también hay críticas significativas. La principal es que, si bien ha mostrado ser efectiva en ciertos períodos y mercados, no es una regla infalible.

La variabilidad depende mucho del contexto económico global, eventos inesperados como crisis financieras o pandemias, y la naturaleza volátil de los mercados.

Además, centrarse únicamente en esta estrategia podría hacer que los inversores pierdan oportunidades de inversión significativas durante los meses de verano.

Cómo utilizar «Sell in May and go away” en la práctica

Si decides considerar esta teoría en tu estrategia de inversión, es esencial hacerlo con una visión crítica.

Podría ser prudente no vender toda tu cartera en mayo, sino más bien reequilibrarla o incrementar la diversificación para protegerte contra la volatilidad estacional.

Esto puede incluir la inversión en una variedad de activos que reaccionan de manera diferente a las condiciones del mercado, como bonos, acciones de diferentes sectores y geografías, bienes raíces, y posiblemente criptomonedas o materias primas.

La diversificación puede ayudar a mitigar las pérdidas en un área con ganancias en otra, proporcionando un colchón contra la incertidumbre del mercado.

Además, siempre es vital considerar el largo plazo y no basar todas tus decisiones de inversión en patrones estacionales.

La historia ha demostrado que los mercados tienen una tendencia a crecer con el tiempo, por lo que mantener una visión a largo plazo es esencial para el éxito de la inversión.

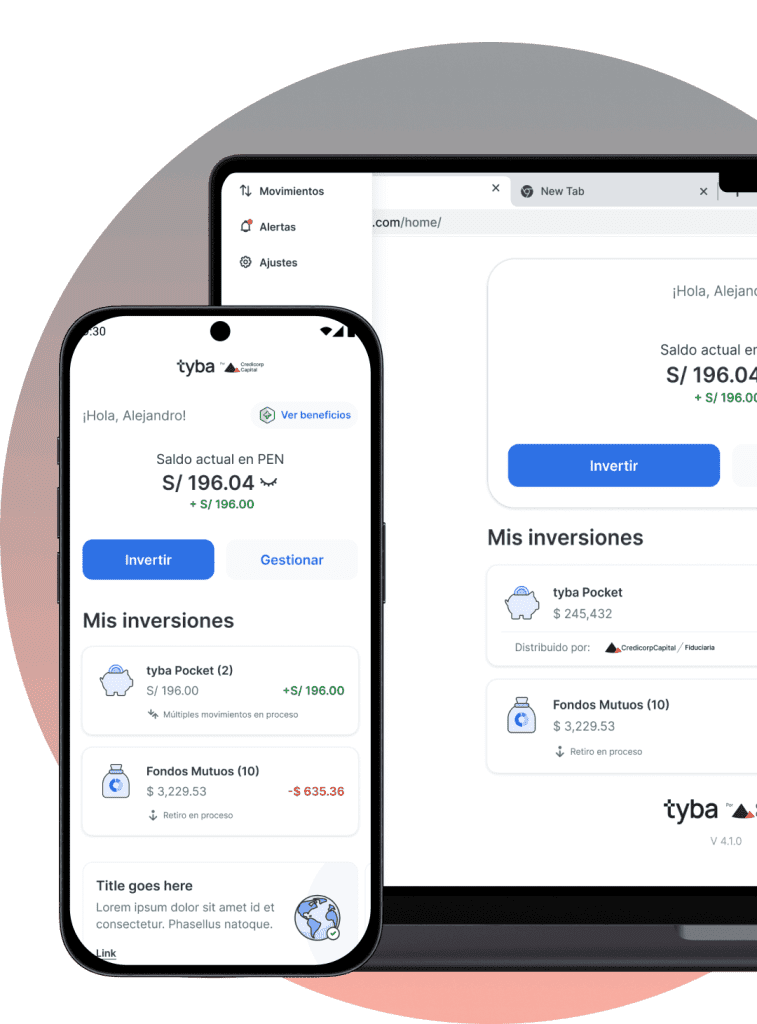

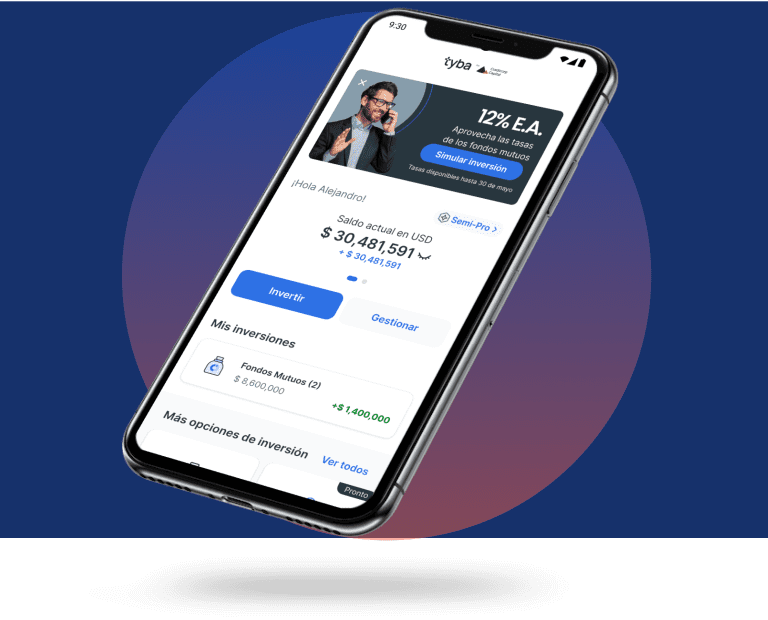

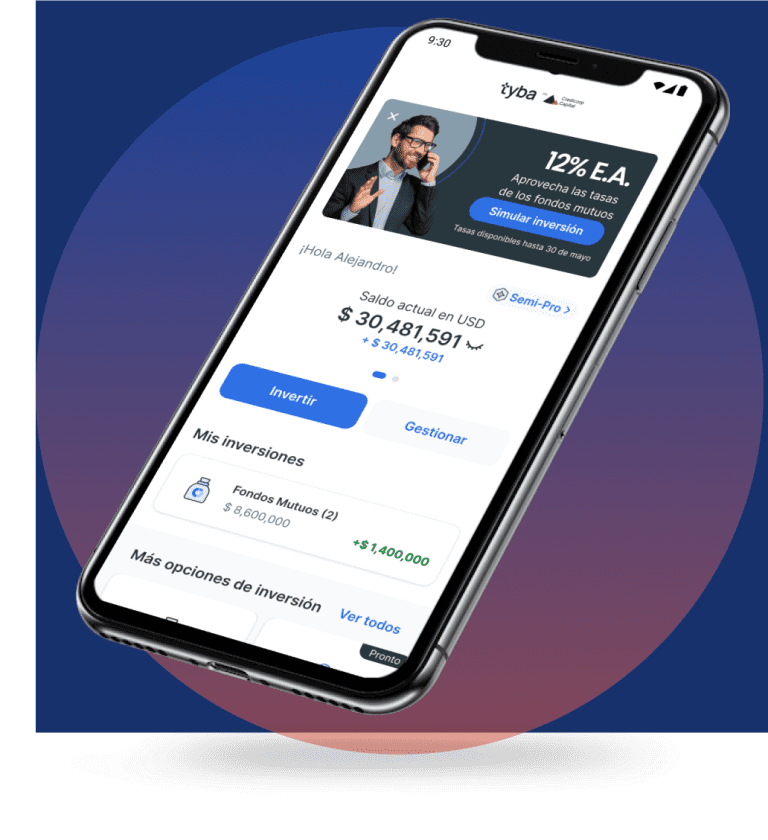

Qué fácil es invertir con tyba

Con tyba, no necesitas ser un experto en el mercado para hacer que tu dinero trabaje para ti.

Nuestra plataforma intuitiva te permite ajustar tu cartera de inversión con facilidad, teniendo en cuenta tus objetivos personales, tu tolerancia al riesgo y, por supuesto, tu curiosidad sobre estrategias de inversión como «Sell in May and go away».

Ya sea que decidas seguir el adagio y vender en mayo, o si prefieres una estrategia de inversión más constante a lo largo del año, tyba está aquí para asegurarse de que tu inversión se alinee con tus expectativas de vida, no solo con el calendario.