Mientras ajustas tus gastos diarios, eliminando lo innecesario e incluso posponiendo ese anhelado viaje para cumplir con el pago del crédito que adquiriste, un conjunto de empresas trabaja diligentemente supervisando que cada mes saldes tus cuotas puntualmente.

Estas entidades, conocidas como Centrales de Riesgo, se encargan de almacenar, procesar y proporcionar información detallada sobre el desempeño de personas y empresas en cuanto al cumplimiento de los préstamos otorgados por instituciones financieras, cooperativas, cajas y otros actores del sector.

En este lugar reposa todo tu historial financiero, moldeado con cada compromiso adquirido, y este historial puede presentarse en una perspectiva positiva o negativa, sin espacio para ambigüedades.

Características fundamentales de una central de riesgo:

- Naturaleza institucional: Puede ser tanto una entidad pública como privada. En el último caso, la autorización y supervisión de un regulador estatal son requisitos necesarios.

- Fuentes de información: Recopila datos de clientes provenientes de aseguradoras, bancos y otras entidades financieras. También puede obtener información de empresas que suministran servicios públicos, como electricidad, agua o telecomunicaciones.

- Suministro de informes: Proporciona informes a instituciones financieras para facilitar una evaluación más detallada de individuos que buscan obtener un crédito. Estos informes permiten conocer, por ejemplo, si el solicitante tiene deudas pendientes con otras compañías.

- Derecho de acceso del usuario: Los usuarios tienen el derecho de acceder de manera gratuita a la información almacenada sobre ellos cada cierto período, como por ejemplo, cada seis meses. El plazo establecido depende de la legislación vigente en cada país.

- Limitación en la revelación del historial: No revela todo el historial crediticio a los usuarios. Por lo general, se incluyen datos de los últimos cinco años.

- Rectificación de datos erróneos: En caso de que se reporten datos incorrectos sobre el deudor, este tiene el derecho de solicitar una rectificación a la central de riesgo.

- Regularización de deudas: Ante la presencia de deudas impagas, el prestatario puede saldarlas y luego presentar una carta de no adeudo para limpiar su historial crediticio.

- Impacto en el financiamiento: La obtención de financiamiento se ve dificultada si el usuario no cuenta con una calificación positiva en las centrales de riesgo.

¿Cuáles son los servicios proporcionados por las centrales de riesgo?

Las centrales de riesgo desempeñan una función crucial en el sistema financiero al realizar las siguientes tareas:

- Recopilación y divulgación de información: Recolectan y difunden datos relacionados con los hábitos crediticios tanto de individuos como de empresas.

- Gestión de reportes de crédito: Manejan informes tanto positivos como negativos de todos los ciudadanos que en algún momento han solicitado o tenido compromisos crediticios.

Las centrales de riesgo juegan un papel vital, no solo como guardianes de la información, sino también al proporcionar a las entidades bancarias la capacidad de evaluar el riesgo al otorgar créditos a sus clientes. Su labor resulta esencial en el funcionamiento del mercado financiero.

¿Cómo proceder si apareces en una central de riesgo?

Es fundamental mantener hábitos de pago positivos, ya que estos se reflejan en tu historial crediticio como informes favorables. Sin embargo, no es motivo de alarma figurar en una central de riesgo; de hecho, contar con un historial positivo en estas entidades es beneficioso si has contraído deudas previamente con alguna institución, indicando que tu información crediticia está registrada.

Si descubres un error en tu reporte y apareces registrado por incumplimiento, es crucial comunicarte de inmediato con la entidad financiera o comercial correspondiente para informar sobre la situación. En caso de error, la entidad es responsable de retirar la información negativa y eliminar el reporte.

En el escenario en el que no hayas expresado por escrito el manejo y tratamiento de tus datos a las entidades financieras con las que has contraído deudas, y se presenta un reporte negativo por morosidad, ninguna entidad tiene el derecho de informar automáticamente a la central de riesgo sobre el incumplimiento de la persona natural o jurídica en estado de morosidad.

Es importante tener en cuenta que cada vez que se solicita financiamiento, el usuario debe autorizar explícitamente el uso y tratamiento de sus datos por parte de la entidad; de lo contrario, no podrán consultar dicha información.

¿Cuáles son las centrales de riesgo en el Perú?

En Perú, cuatro centrales de riesgo están autorizadas para operar bajo la supervisión de la Superintendencia de Banca y Seguros, la cual establece las normas que rigen su funcionamiento y la elaboración de cada informe.

A continuación, se detallan cada una de las centrales de riesgo en operación en el país:

- Sentinel (Experian):

Sentinel y Experian son esencialmente la misma entidad, siendo Sentinel el producto y Experian la empresa propietaria. Experian, con origen en Inglaterra, es un experimentado operador de información en centrales de riesgo y ha experimentado un crecimiento notorio en América Latina, controlando varias centrales en países como Colombia, México, Perú, Brasil, Chile y Argentina. - Datacrédito (Experian):

Este producto también es gestionado por la multinacional Experian y forma parte de la oferta de servicios de la empresa en el Perú. - Equifax (Infocorp):

Infocorp y Equifax representan la misma entidad, siendo una multinacional estadounidense. Equifax es uno de los principales operadores mundiales en datos y tecnología, con presencia en varios países, incluyendo Chile, Uruguay, Ecuador, España, entre otros. - Xchange:

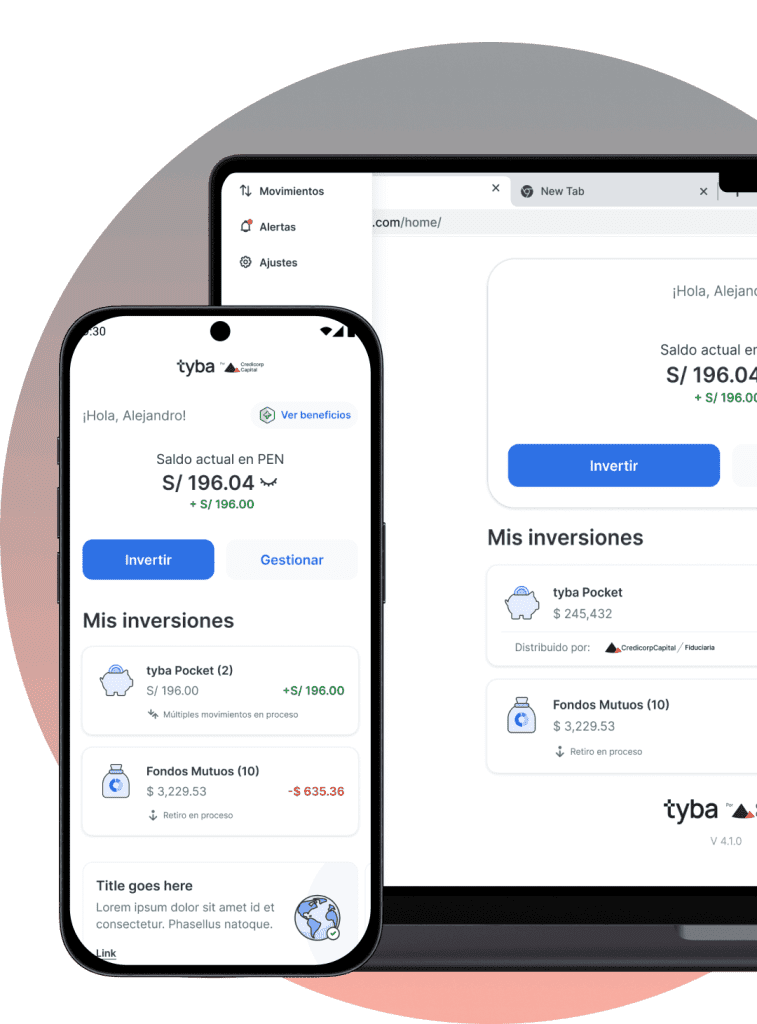

Xchange opera en el Perú desde hace más de doce años en el ámbito crediticio, siendo una entidad de capital completamente local. Ofrece una amplia gama de productos similares a sus competidores y facilita a empresas y ciudadanos el acceso a consultas relacionadas con su historial crediticio, además de contar con una aplicación móvil. - SBS (Superintendencia de Banca y Seguros):

La SBS no solo supervisa a los bancos y centrales de riesgo, sino que también cumple funciones como operador de datos del sector público, teniendo un papel como central de riesgos. A través de su sitio web, las personas pueden crear una cuenta en línea para consultar sus informes de deudas y documentos, así como verificar si están registradas en las bases de datos de otras centrales de riesgo mencionadas en este artículo.

Ahora comprendes que estar registrado en las centrales de riesgo es beneficioso siempre y cuando mantengas un historial de pagos positivo. El buen comportamiento es recompensado y los informes favorables perduran.

No obstante, los informes negativos tienen una vigencia determinada según la duración de la morosidad, por lo que es recomendable saldar tus deudas lo más pronto posible para mantener tu historial crediticio sin contratiempos en el futuro.