De acuerdo con el estudio de Índice de Ánimo Inversionista desarrollado por tyba, la plataforma de inversiones del BCP, hace un par de meses, el método que más usan los peruanos para ahorrar es a través de bancos tradicionales, entidades financieras y cooperativas (49%).

En un segundo lugar se encuentran las billeteras electrónicas o cuentas digitales (25%). Por otro lado, el 24% de los peruanos consideran probable o muy probable invertir en los próximos 6 meses. De esos, el 19% destinaría su dinero a inversiones en acciones, bolsa y fondos mutuos.

“Esto evidencia que los peruanos están buscando mejores formas de proteger su capital de la pérdida de valor que genera la inflación y, además, algunos consideran opciones para ponerlo a trabajar”, comentó Valdemaro Mendoza, CEO de tyba.

En ese sentido, es importante saber la diferencia entre ahorrar e invertir y definir qué opción te conviene según los planes que quieres cumplir. El ahorro es el hábito de separar una parte de los ingresos que obtienes con el fin de guardarlo para su uso en el futuro, ya sea para una emergencia o para cumplir un plan, como comprar una casa o un auto.

Por otro lado, invertir significa disponer de este dinero ahorrado o cierta parte de él para obtener ganancias en el futuro, ya sea a través de un negocio propio, fondos mutuos, acciones, bonos, entre otras alternativas. Es decir, el invertir son todas las maneras en que puedes poner tu dinero a trabajar para ti.

¿Cuándo ahorrar y cuándo invertir?

Si no cuentas con ahorros previos que te respalden ante algún imprevisto o emergencia, lo más adecuado para ti sería ahorrar. Recuerda que lo primordial es empezar a juntar para un fondo de emergencia que debe ser de entre 3 y 6 veces tu sueldo.

Asimismo, si tus metas son a corto plazo como pagar una deuda o comprar un producto que te interesa, también puedes cumplirlas mediante el ahorro. Por ejemplo, si te quieres comprar un televisor que cuesta S/ 600 y lo quieres comprar de acá a seis meses, deberás dividir 600 entre 6 meses y ese es el monto que deberás guardar mensualmente para cumplir tu plan.

En cambio, si ya cuentas con dinero ahorrado y quieres incrementar considerablemente su valor para cumplir una meta a mediano o largo plazo, lo ideal es invertir. La inversión es un método consistente para hacer que nuestro patrimonio crezca a largo plazo, siempre teniendo en cuenta el riesgo invertir.

Por ejemplo, si inviertes un capital inicial de S/ 2,000 y luego realizas aportes mensuales de S/ 200 por 10 años, con una tasa de rendimiento de 5.5% efectivo anual, habrás realizado un total en aportes de S/ 26,000, pero tendrías acumulado S/ 35,089 en total, sumando aporte más rentabilidad.

Cabe resaltar que en este escenario la tasa se mantiene fija, algo que en la práctica puede variar según la volatilidad del mercado. El escenario que te presentamos te deja con una ganancia de S/ 9,089 y un interés nominal total de 34.96%.

Recuerda que ahorrar sin invertir puede hacerte perder oportunidades importantes para incrementar tu capital. Sin embargo, es importante que analices tu situación financiera para tomar la decisión de invertir, considerando tu perfil de riesgo como inversor y la volatilidad del mercado.

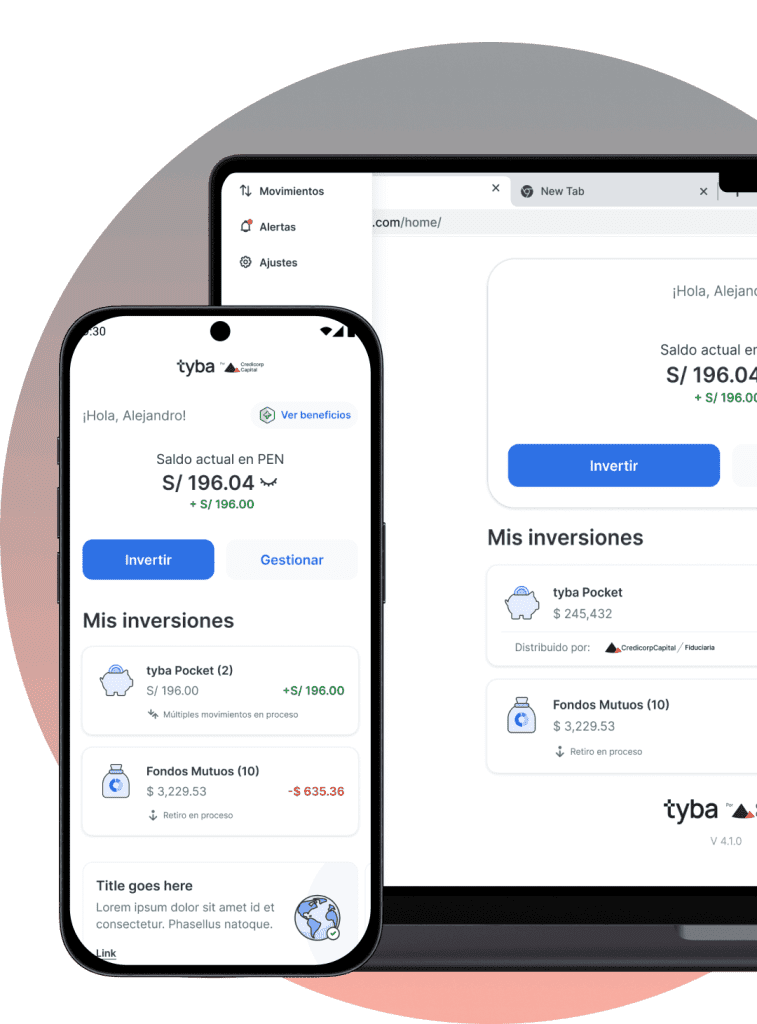

Por último, ten en cuenta que para iniciar en las inversiones no necesitas ser un experto en finanzas, ya que existen nuevas soluciones digitales como tyba que buscan democratizar el acceso a productos de inversión, con montos bajos y facilidad de uso.

El algoritmo de esta app te permite identificar tu perfil de riesgo respondiendo unas preguntas con lo que te sugiere portafolios diversificados de fondos mutuos administrados por Credicorp Capital S.A SAF para cumplir tu plan. Pero si eres de los que prefiere armar su propio portafolio, también puedes hacerlo mediante el aplicativo. Para acceder a más consejos sobre finanzas personales e inversiones, hemos lanzado la sección “educatyba” en el aplicativo, para que tomes las mejores decisiones financieras.

Andina

Agencia peruana de noticias